Блог им. Dolgosrok |Daily обзор 15.12.2023

- 15 декабря 2023, 14:16

- |

Доброе утро!

▶️ Завтра заседание ЦБ касательно решения по ключевой ставке, рынок в ожидании.

❓Рынок

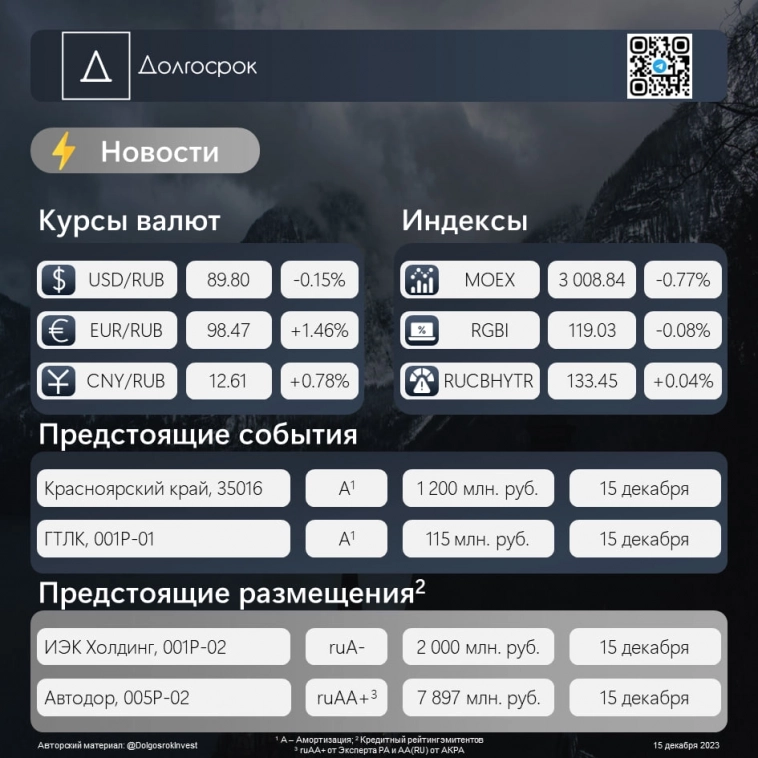

Рубль укрепился к доллару на фоне его ослабления к большинству мировых валют — DXY потерял 0.9%. В целом, участники рынка фиксировали позиции перед заседанием ЦБ, который, скорее всего, повысит ключевую ставку на 100 б.п.

Рынок акций спустился ниже 3 010 пунктов как следствие фиксации прибыли по позициям и в ожидании решения ЦБ, при этом существенными факторами поддержки рынка выступили заявления о завершении цикла ужесточения ДКП Федрезерва и рост цен на нефть.

🟢Размещения

➖Сегодня планируется размещение выпуска ИЭК Холдинг, 001P-02, объёмом 2 000 млн. руб. Периодичность выплаты купона: 12 раз в год. Дата погашения 09.12.2024. Ставка купона — 16.25%. Эмитент имеет кредитный рейтинг ruA- от Эксперт РА.

➖«ГК «Автодор» сегодня разместит выпуск облигаций серии 005Р-02 на 7.9 млрд. руб. Периодичность выплаты купона: 4 раза в год. Дата погашения 23.11.2040. 1-6 купоны капитализируются под 3% до момента их полной выплаты в 11-й купонный период. Процентный доход по купонам с 7 по 68, выплачивается в дату окончания соответствующего купонного периода и составляет 2 343 117 132.16 рубля. Эмитент имеет кредитный рейтинг ruAA+ от Эксперт РА и AA(RU) от АКРА.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Dolgosrok |Daily обзор 14.12.2023

- 14 декабря 2023, 13:10

- |

Доброе утро!

▶️ Специально для подписчиков Пульса — Рост цен на яйца в России с 5 по 11 декабря ускорился до 4,6%.

❓Рынок

Укрепление рубля обусловлено ожиданиями по предстоящему заседанию вследствие консенсуса по повышению ставки до 16%.

Запасы нефти в США сократились на 4.259 млн. барр. при рыночных ожиданиях в 0.65 млн. барр. Brent подорожал до $74.03 за баррель.

Индекс Мосбиржи вырос на фоне Brent и ожидании итогов заседания Федрезерва США по ставке, которая сохранилась на уровне 5.25%-5.50%.

🟢Размещения

➖Сегодня планируется размещение выпуска «ВИС ФИНАНС» БО-П05, объёмом 2 000 млн. руб. Периодичность выплаты купона: 4 раза в год. Дата погашения 09.12.2027. Предусмотрена оферта 17.06.2025. Ставка 1-6 купона установлена на уровне 16.2%, далее определяется эмитентом. Поручитель — Группа «ВИС» с рейтингом A(RU) / ruA+ (АКРА / Эксперт РА).

➖Также произойдет размещение выпуска «Росагролизинг», 001Р-04, объёмом 5 000 млн руб. Периодичность выплаты купона: 2 раза в год. Дата погашения 07.12.2028, предусмотрена оферта через 2 года. Ставка 1-4 купона установлена на 14.5%, далее определяется эмитентом.

( Читать дальше )

Блог им. Dolgosrok |Daily обзор 12.12.2023

- 12 декабря 2023, 11:21

- |

▶️ Рынок идет вниз на укреплении рубля и ожидания касательно предстоящего решения ЦБ

❓Рынок

В понедельник индекс МосБиржи потерял 1.7% и в течение дня опускался ниже отметки 3 030 пунктов. На рынок акций давят укрепление рубля и опасения по поводу ожидаемого повышения ставки ЦБ РФ в пятницу.

Рубль в понедельник вырос к основным валютам. Курс доллара США составил 90.7 руб., евро стоил 98.1 рублей.

Цены на нефть слабо опускаются на вечерних торгах в понедельник после снижения почти на 4% по итогам прошлой недели. Так февральские фьючерсы на Brent на лондонской бирже торгуются на уровне $75.67 за баррель.

🟢Размещения

➖Сегодня планируется размещение выпуска Россети, серии 001P-11R, объёмом 10 000 млн. руб. Периодичность выплаты купона: 12 раз в год. Дата погашения 10.12.2029. Эмитент имеет кредитный рейтинг AAA(ru) от Акра.

➖Сегодня планируется размещение выпуска Россельхозбанк, серии БO-10К-002P, объёмом 5 000 млн руб. Периодичность выплаты купона: 2 раз в год. Дата погашения 09.06.2024, оферта не предусмотрена. Эмитент имеет кредитный рейтинг AA(ru) от Акра.

( Читать дальше )

Блог им. Dolgosrok |Daily обзор 11.12.2023

- 11 декабря 2023, 13:44

- |

▶️Инфляция в РФ в ноябре составила 1,11%, годовая ускорилась до 7,48%

❓Рынок

Рубль замедлил свой рост по отношению к бивалютной корзине, несмотря на увеличение цен на нефть и динамику доллара на мировом рынке. Некоторое охлаждение настроений покупателей под конец торгов пятницы было обусловлено сильным ростом доллара на глобальном рынке после выхода данных по безработице в США за ноябрь. Они оказались лучше прогнозов, поэтому трейдеры понизили оценку вероятности снижения ставки Федрезерва в следующем марте.

🟢Размещения

➖Сегодня планируется размещение выпуска НЛК-Финанс, серии 001P-06, объёмом 14 129 млн. руб. Периодичность выплаты купона четыре раза в год. Дата погашения 22.11.2038. Эмитент имеет кредитный рейтинг ruAA от Эксперт РА.

➖Сегодня планируется размещение выпуска Глобал Факторинг Нетворк Рус, серии БО-04-001P, объёмом 150 млн руб, купон ежемесячный. Дата погашения 20.11.2027. Эмитент имеет кредитный рейтинг ruB+ от Эксперт РА.

🔴События

➖Сегодня пройдёт погашение выпуска БО-001-03 от Солид-Лизинг. Объём погашения: 107.6 млн. руб, ставка купона: 12.5%. Выпуск был размещён: 18.12.2018.

( Читать дальше )

Блог им. Dolgosrok |Daily обзор 08.12.2023

- 08 декабря 2023, 09:49

- |

▶️ Рубль стабилен, хотя факторы разнонаправленные: укрепление за счет роста цен на нефть и новостного фона по вышедшей статистике ЦБ и ослабление вследствие повышенного спроса ФЛ на валюту перед праздничным периодом.

❓Рынок

В четверг индекс МосБиржи практически не изменился относительно предыдущего дня. Ближе к концу дня нефть марки Brent немного дорожала и торговалась около $75.5. Рубль закрепился в близи $92.7. Котировки ОФЗ продолжили нисходящий тренд и в очередной раз закрылись на месячном минимуме.

🟢Размещения

➖Сегодня пройдет размещение выпуска 001Р-05 от Альфа-Банка на 500 млн. руб. Выпуск размещается на 2 года и относится к категории структурных продуктов с защитой капитала.

➖Сегодня также планировалось размещение выпуска облигаций ДОМ.РФ, 001P-17R объёмом 10 000 млн. руб., но эмитент перенес дату сбора книги заявок, который должен был состояться 5 декабря. Основная причина — существенный рост значения КБД Московской биржи на сроке 1 год.

( Читать дальше )

Блог им. Dolgosrok |Daily обзор 06.12.2023

- 06 декабря 2023, 13:05

- |

▶️ Moody's подтвердило рейтинг Китая на уровне A1, но понизило прогноз по китайским суверенным облигациям до негативного

❓Рынок

К закрытию торгов вторника индекс МосБиржи вырос на 0,5% по сравнению с предыдущим днем и достиг отметки почти в 3130 пунктов. Однако в течение дня индекс опускался на почти 0,8% до уровня 3 100 пунктов. Поддержку рынку оказало ослабление рубля, который упал до более чем 92 рублей за доллар, а курс евро превысил 100 рублей.

🟢Размещения

➖6 декабря Сегежа Групп разместит выпуск облигаций серии 003P-03R объёмом 5 000 млн. руб. Дата погашения: 02.09.2026, купон ежеквартальный, оферта не предусмотрена. Эмитент имеет кредитный рейтинг ruA- от Эксперт РА.

➖6 декабря Борец Капитал разместит выпуск облигаций серии 001P-02 объёмом 4 000 млн. руб. Дата погашения: 25.11.2025, купон ежемесячный, оферта не предусмотрена. Эмитент имеет кредитный рейтингА+(ru)- от Акра.

🔴События

➖6 декабря оферта (put) по выпуску ДРП, БО-001-02. Сбор заявок по оферте проходил с 16.11.2023 по 22.11.2023. Объём выпуска — 50 млн. руб., текущий купон — 21%.

( Читать дальше )

Блог им. Dolgosrok |Daily обзор 24.11.2023

- 24 ноября 2023, 13:15

- |

▶️ Совет директоров НЛМК одобрил возможность замещения двух выпусков еврооблигаций с погашением в 2026 году

❓Рынок

Рубль к основным валютам закрылся практически без изменений на фоне отсутствия значительных драйверов, в течении дня курс USD/RUB снова опускался ниже 88, но по закрытию валютной торговой сессии так и не удержал эту планку.

Индекс МосБиржи потерял 0.3%, инвесторы обеспокоены высокой волатильностью цен на нефть из-за отложенной встречи ОПЕК+, баррель нефти марки Brent подорожал в цене почти до $81.

🟢Размещения

➖24 ноября РЖД разместит выпуск облигаций серии 001Р-29R объёмом 45 000 млн. руб. Срок обращения — 5 лет, купон ежеквартальный. Ставка купона 12.55% годовых. Организатор размещения: АО «Газпромбанк»

➖24 ноября Ростелеком разместит выпуск облигаций серии 002P-13R объёмом 15 000 млн. руб. Срок обращения — 2.25 лет, купон ежеквартальный. Ставка 1-ого купона — не выше 13.25% годовых. Организатор размещения: АО «Газпромбанк», БК «Регион» и Россельхозбанк

( Читать дальше )

Блог им. Dolgosrok |Daily обзор 23.11.2023

- 23 ноября 2023, 13:07

- |

▶️ЮГК в плюсе на 1.5 млрд. руб. да и инвесторы не в минусе.

❓Рынок

ЮГК привлек 7 млрд. руб. вместо запланированных 5.5 млрд. руб., доллар укрепился на фоне позитивных данных по рынку труда и публикации протокола ФРС, при этом нефть дешевеет после публикации данных по запасам США, которые увеличились на 8.7 млн. баррелей на прошлой неделе. Рынок акций РФ зафиксировался выше 3 230 пунктов, чему поспособствовало ослабление рубля. Минфин разместил ОФЗ 26243 на 67.541 млрд. руб. при средневзвешенной цене 88.0001% — индекс ОФЗ вырос на 0.2%.

🟢Размещения

➖23 ноября ДиректЛизинг разместит выпуск облигаций серии 002Р-02 объёмом 300 млн. руб. Срок обращения — 5 лет, купон ежемесячный. Ставка купона на 1-й период — 18%, далее КС + 3.0%. Организатор размещения: Цифра брокер.

➖23 ноября ЭкономЛизинг также планирует размещение выпуска 001Р-06 объёмом 100 млн. руб. Срок обращения — 3 года, купон ежеквартальный. Ставка купона на 1-2 периоды — 20%, на 3-4 периоды — 17%, остальные — 16%. Организатор размещения: Иволга Капитал.

( Читать дальше )

Блог им. Dolgosrok |Долгосрок | Новости 22.11.2023

- 22 ноября 2023, 11:22

- |

▶️Евротранс разместился — снижение на 11% после дебюта на Московской бирже.

❓Рынок

В ожидании уплаты налогов рубль продолжает укрепление, соответственно, при этом стоимость нефти стабилизируется — Brent 82$ за баррель. Индекс Мосбиржи укрепился на фоне разнонаправленных факторов, при этом в лидерах роста Татнефть, которая рекомендовала выплату дивидендов.

🟢Размещения

➖22 ноября пройдет размещение выпуска Автодор, БО-004P-07 объёмом 12 000 млн. руб. Срок обращения — 24 года, купон полугодовой. Выпуск размещается по закрытой подписке. Метод начисления купонов предусматривает капитализацию в определенные периоды выплаты купонов.

➖22 ноября также планируется размещение выпуска МТС, 002Р-02 объёмом 13 500 млн. руб. Срок обращения — 5 лет, купон ежеквартальный. Ставка купона — RUONIA (Лаг 7 дней) + 1.25%. Организаторы – БК РЕГИОН, Газпромбанк, Инвестиционный банк Синара, Россельхозбанк. Агент по размещению – БК Регион.

🔴События

➖22 ноября Металлоинвест соберет книгу заявок по выпуску 001Р-06 с планируемым объёмом не менее 10 000 млн. руб. Срок обращения — 4 года, купон ежеквартальный. Ориентир купона — ключевая ставка + спред не более 130 б.п. Организатор и агент по размещению – Совкомбанк.

( Читать дальше )

Блог им. Dolgosrok |Долгосрок | Новости 13.11.2023

- 13 ноября 2023, 13:03

- |

▶️Мы вводим ежедневный формат публикаций с обзором ключевых событий и рынка. Все новости публикуются исходя из результатов на предыдущий рабочий день. Надеемся, что данный формат будем вам интересен и позволит быть в курсе актуальных новостей.

❓Рынок

Рубль завершает неделю укреплением по доллару и евро. Индекс Мосбиржи продолжает рост. Индекс ОФЗ и ВДО-ПИР также оптимистично выросли на выступлении главы Банка России в Госдуме. Эльвира Набиуллина отметила, что

снижать ключевую ставку необходимо на базе низкой инфляции, поскольку в противном случае в экономику будет невозможно привлечь «длинные деньги».

🟢Размещения

➖10 ноября была собрана книга заявок на дебютное размещение выпуска МК Лизинг объёмом 350 млн. руб. Купон был установлен на уровне 17.65% годовых при ориентире не более 18.25%. Выпуск включен в третий уровень листинга Мосбиржи, дата размещения — 14 ноября.

➖15 ноября пройдет размещение третьего выпуска МФК Лайм-Займ объёмом 500 млн. руб. Купоны установлены лесенкой: 1-12 – 20%; 13-24 – 18%; 25-36 – 16%. Выпуск включен в третий уровень листинга на Мосбирже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс